今回は別記事で軽く触れていた「家計簿」についてです。節約ガチ勢で家計簿をつけていない人はいないでしょう。家計簿は節約家にとっての相棒であり、多くの節約のきっかけを与えてくれます。本記事では家計簿をつけることの重要性と楽に家計簿がつけられるおすすめアプリを紹介していきます。この記事を読むことで、家計簿をつけることの重要性を理解し、節約に向かう第一歩を踏み出すことができます。

目次

家計簿をつけることの重要性

お金関係の掲示板(スレ)を見たり、友人や同僚の話を聞くと「なぜかわからんがお金貯まらないんだよね~」「そんなに贅沢してないのにな~」という話を聞きます。

そういった方の多くは自分が何にお金を使っているのかを全く把握しておらず、取り合えずお金を使って生活してみて余った分を貯金にまわそうという考えている人です。

普段何気なく使っているお金が一体何に使われているのか?

それを考えずしてお金を貯めようとすることはバケツに穴が開いているのに気が付かずに水を入れ続けているのと同じです。

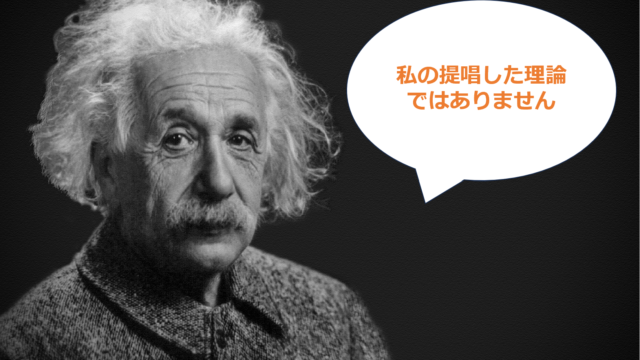

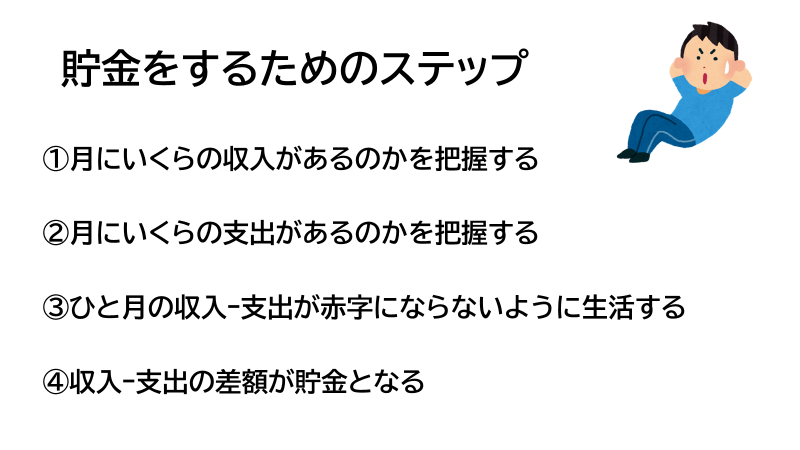

貯金額は収入ー支出で決まります。当たり前ですがこれは揺るぐことのない事実です。

収入は給与明細、源泉徴収などで知ることができますが、支出については自分で記録しないと把握することができません。

こんな当たり前のこと今更言われなくても分かるわ!という声が聞こえてきそうです。

ですが、やるべきことが分かっていても怠けたりしてできないのが人間です。

少しでも行動に移すためには言葉にして書き出してそれを実行するプロセスが有効です。

そしてこのステップの中で最も重要な項目が②の月の支出を把握することです。

これを行う方法として有効なのが家計簿をつけることです。

驚くべきことに、月の電気代や通信費がいくらくらい掛かっているのか知らないという人はそこそこいるようです。

引き落としだからわからないけどそんなに使ってないから高くないと思うなどと私の知り合いは言ってました。(衝撃的です・・・)

まずは自分のひと月当たりの支出を記録し、何にいくら使っているのかを可視化させてみましょう。

以下に家計簿をつけるメリットを示します。

メリット① お金の動きが分かる

当たり前ですが一番大切なことであり、最も大きなメリットです。

自分が何にお金を使っているのか、引き落とされているお金はどこから請求が来たものなのか、普段と違うイベントが起こった時に支出はどう変化するのかなどお金の出所を明らかにすることができます。

お金は本来幸福度を上げるために使っていくべきですので、使わないことを推奨しているわけではありません。

ですが、自分が買ったものが本当に幸福度に寄与しているのか、衝動的に買ってその瞬間は満足したけど結局使わなかったのかなど、記録を見返すことによって自分はどんなところにお金を使う傾向があるかなどを知ることができます。

これを知ることで、幸福度を下げることなく無駄な出費を削減して残るお金を増やすことができます。

メリット② 無駄遣いを反省するきっかけになる

メリット①と被りますが、記録を見返すことで、満足のいくお金の使い方だったのかを冷静に考えることができます。

「この時コンビニによらないでまっすぐ帰れば肉まん買わずに済んだな~」とか「友人がいいと言っていたからとすぐにポチってみたら自分には全然合わなかったな~」とか反省をすることで、以前に行った衝動買いを悔い改めることができます。

お金は使うべき時には渋らずに使った方が幸福度や満足度が上がりますので、自分が好きな物、好きなことを炙り出し、そこに集中してお金を使うことで無駄遣いとしてほかに散らばっていたお金を使わずに済むかもしれませんよね。

使ってないサブスクにずっとお金を払い続けたりしていれば「全然使ってないのに月額500円も払ってるのか~」と一度解約するきっかけになるかもしれません。

時には、あの飲み会つまらなかったな~、あれで会費5000円はちょっと割に合わないから次誘われたら断ろうなどと次回の行動に移すこともできます。

毎日何気なく使っている数百円も×30日ともなれば数千~数万円にものぼります。

小さな綻びを見逃してはいけません。

メリット③ 固定費削減のためのデータが取れる

ここで言う固定費とは家賃(住居に掛かる費用全般)、水道光熱費、通信費、移動費などです。

これらの費用は額が大きい分、削減できるともりもりお金が貯まります。

通信費は格安スマホに切り替えたり、光熱費は安い電力・ガス会社に乗り換えたり、家賃が相場よりも割り高と感じたら引っ越すのもありです。

また、水道光熱費であれば、節約を意識することで少しずつ残金も増えますし環境にもよいですね。

季節によって水道光熱費が変動することに気づけば、冷房、暖房をなるべく使わないように工夫したり、場面ごとに電気とガスどちらを使った方がお得なのかを考えることもできるようになるでしょう。

いずれにしても、月の支出の内、固定費がどのくらいの割合を占めるのかを把握することで、食費を削るよりも見直す必要があるのはこっちだ!と気づくことができるはずです。

メリット④ 買い物をするときに家計簿の数字を意識する

家計簿アプリには予算を設定する機能があります。

この機能であらかじめ項目ごとの予算を設定し、その予算内で生活することを意識すれば自ずとお金は貯まりますよね?

最初から予算設定を厳しくしすぎると辛いですから、まずは一切予算を設定しないでひと月生活してみて、次の月からそれぞれの項目の予算を甘めに見積もって設定してみてください。

人間は上限などが設定されると何となくでもそれを守ろうとします。

そのため、記録するときに予算を超えてしまうからこれは買わないでおこうと購入のブレーキとなってくれます。

予算内で生活できれば、成功体験を積むことができ、次回ももう少し予算を減らして頑張ってみようと前向きに節約を行うことができるでしょう。

メリット⑤ 差額からいくら貯金できるのか推定できる

ひと月の支出が記録できたらその月の給与から引き算すればいくら貯金ができるのかが分かりますよね?

収入も残業などの程度によって数万円の変動はあれど、大まかな金額は予想できるはずですから、貯金できる金額が明らかになるとこんなに残せた自分偉いぞ!とさらに自己肯定感は高まるでしょう。

月平均いくら貯金できるのかという肌感覚がつかめれば、年間いくらまで苦しくない範囲で貯められるのかの見通しが立ちます。

そこまでくると、次のステップである100万円、500万円、1000万円の壁に向かうことができ、それぞれ達成するまでどの程度の期間が掛かるのかがわかるのでモチベーションも保ちやすくなります。

それぞれの壁のハードルは高いですが、それを超えた時は自分でもやればできるじゃん!という満足感も得られ、より一層蓄財にハマること間違いなしです。

家計簿は超細かくやる必要はない

ここまでメリットをいくつも挙げましたがそれでも家計簿を付けている人が少数派なのにはもちろん理由があります。

それは・・・めんどいから!!

これはもう周知の事実ですよね。

一度はつけたことあるけど挫折した人のほとんどがこの理由でしょう。

私のように家計簿をつけることが趣味みたいな人種は多分稀で、大抵の人はめんどくさいと思っているはずです。

(私の母は家の電気代も知らないし月のスマホ代もあやふやです。)

確かに昔は紙やExcelでつけるのが一般的でしたので面倒だったかもしれません。

ですが、現代には様々な家計簿アプリが登場しています。

どれも使いやすく、クレジットカードを登録しておけば決済情報から自動でつけてくれるものもあります。

また、家計簿を面倒くさくしている要因として項目が細分化されすぎていることが考えられます。

アプリにしても、支出の内訳で細かく項目分けされており、すべて真面目につけようとするとかなりの時間を要します。

私は家計簿の金額を1円単位できっちりする必要はないと思っています。

理由として、1円単位でつけるメリットが小さく、時間を持っていかれるというデメリットが大きいからです。

ざっくりでいいので、どの項目に大体いくらくらい使っているのかな~というのが分かればまずは十分でしょう。

そうでないといきなり出鼻を挫かれてやる気を失ってしまいます。

例えば、我が家では、食費の中にスーパーでたまに買うスイーツやアイスなども計上しています。

正確にはそれらは嗜好品に該当しますが、もうめんどくさいので食費で計上します。

まずはそれくらいでいいのです。

慣れてきたら、少しずつ項目を意識してつけていき、どの部分にお金を使っているのかを把握していきましょう。

我が家の家計簿公開

我が家は妻と二人暮らしです。

我が家は共働きのため、月の生活費は折半で、毎月共有口座に定額を振り込んでいます。

家賃、光熱費、食費(一部)は共有のクレジットカードから支払いをしており、各自のスマホ代、交際費などは自分の収入から出しています。

クレカ決済以外で掛かった費用は月末に集計して二人で折半することで半々に出し合っている状況です。

共通口座には毎月21万円振り込んでいますが、内5万円は証券会社での積立投資に回っているため、実質16万円を生活費として入れている状況です。

共有口座に入れない分(余った分)は各々が貯金なり投資なりで管理しています。

家計簿は「Zaim」というアプリを使用してつけています。

先に述べたクレカ連携機能が非常に便利であり、分析機能もあるのでこちらを愛用しています。

普通に利用する分には無料で課金するといくつかの機能が拡張されたり、広告が消えたりするようです。

我が家は無料で使い倒しています。

これは2023年4月の家計簿のスクショです。

月の予算は157280円で、この通りに生活できれば16万円入れていれば赤字になることはありません。

カテゴリーはほかにもあり、この下には車、その他というのが続きます。

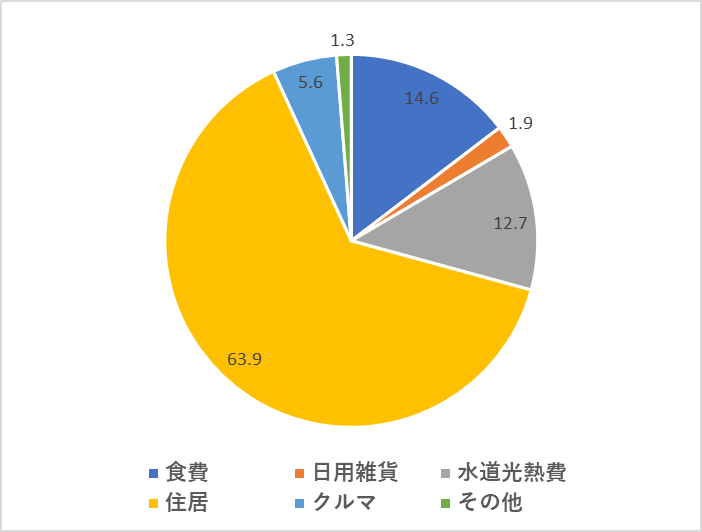

予算内訳はこんな感じ

- 食費 23000円(少し余裕持たせてます)

- 日用雑貨 3000円

- 水道光熱 20000円

- 住居 100500円(車の駐車場代含む)

- クルマ 8780円(ガソリン代、税金を12で割った金額)

- その他 2000円

こうしてみると住居費が圧倒的な割合を占めていますね。

この予算の場合、一切の娯楽費を計上していませんので、衣食住で支出の大半を占めていることが分かります。

娯楽のない生活はしんどいので定期的に出かけたりして娯楽費を計上していますが、4月はお互い仕事が忙しかったこともあり、娯楽費はありませんでした。

にもかかわらず、この月は予算から8000円以上オーバーしてました。

原因は家計簿の予算外を見れば明らかですが、医療費が13400円計上されていたためです。

妻は現在妊娠しており、定期健診があるためその病院代があり、それに加えて私の持病の腰痛が悪化していろいろと検査を受けたため、予算外の支出がありました。

定期で病院に行っている人は病院代も固定費に加えてもよいかと思いますが、我が家は不定期のため、予算には組み入れていません。

このように、予算をオーバーしたときに、納得のいく支出であればいいのですが、衝動買いしたものによる予算オーバーなどは家計を圧迫し蓄財の足かせになります。

予算内で生活できたか、オーバーした場合はその支出が合理的な理由があるものかを確認することで、日々の支出の最適化を図ることができます。

ちなみに、6月は40万円以上予算オーバーしましたが、ウエディングフォト、新婚旅行と非常に満足する支出があったため、全く焦ることもなく納得の上で落ち着いて支出を計上できました。

最初の1~2カ月は予算を設定せずに生活してみて、家計簿をつけて支出状況を把握し、その上で改善できる支出の予算を設定し、予算内で生活してみることをおすすめします。

超楽につけられる!おすすめ家計簿アプリ

先の項で述べましたが、我が家は「Zaim」という無料の家計簿アプリを使用しています。

家計簿アプリは無料で使えるものがほとんどで、個人で使うにも共有で使うにも無料で困ることはほとんどありません。

お金を貯めるためにツールにお金を払うというのはやや矛盾している気がしますので、基本は無料アプリを使うことをおすすめします。

共有の家計簿はZaimですが、各々でも家計簿をつけており、私も妻も「毎日家計簿」というアプリを使用しています。

毎日家計簿

【メリット】

シンプルな設計 画面が見やすい グラフが見やすい データ分析がしやすい アイコンが多くわかりやすい 無料 レシート読み取り機能がある

【デメリット】

クレジットカード決済に連携していない

このアプリは私が就職してからずっとつけている家計簿アプリで、とにかく使いやすいのが特徴です。

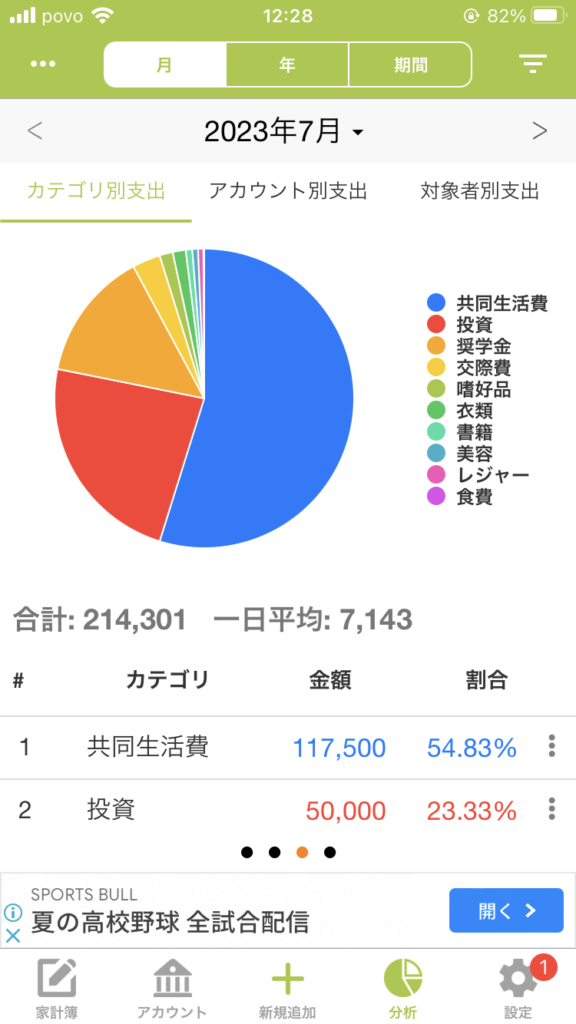

実際の画面はこんな感じです(2023年7月家計簿)

見ていただければわかると思いますが、画面が非常にシンプルでありながらきれいに色分けされていてとても見やすいです。

円グラフも自動生成されるので、視覚的にもなにに多くお金を使っているかが丸わかりです。

こちらも予算の設定機能はありますが、普段自分のためのお金をほとんど使わないため、個人の予算設定はしていません。

月別の推移や項目ごとの変化なども見られるため、何月は食費が多いなとか、電気代、ガス代が高いなとかも振り返ることができ、普段の生活を改めるヒントを得られます。

テーマカラーも選べて、私の場合は緑にしていますが、いくつかのバリエーションがあり自分に合った家計簿を作ることができます♪

Zaim

【メリット】

クレジットカード決済分を自動で書き込んでくれる 細かくカテゴリー分類できる 無料 レシート読み取り機能がある

【デメリット】

ほぼ無し

しいて言えば毎日家計簿と比べるとやや見づらさを感じる 課金しないと細かな分析はできない クレカ決済分自動書き込みの分類分けが雑

Zaimも非常に気に入っているアプリで、結婚してからつけ始めました。

毎日家計簿で共通アカウントを作ろうとしたのですがうまくいかず、いろいろ調べた結果これがよさそうだったので始めた感じです。

使用感は概ね満足ですが、クレジットカード決済分の自動書き込みが結構雑で、例えば明らかに家賃として払っているのに未分類に入っていたり、食費としてスーパーで買い物した分が娯楽費に入っていたりするため、それをいちいち直すのが少し面倒です。

気にならない人はいいかもしれませんが、分類別の支出を把握するために、カテゴリーが適当だと意味がなくなってしまうため、クレカ自動決済分は家計簿をチェックして分類が変になっていたら直すというひと手間が加わるのが難点です。

個人的にはクレカを紐づけせずに、決済したらすぐに手入力した方が正確に出来るので、無理して紐づけをする必要はないかもしれません。

本当にずぼらで、自分でつけるのは面倒だし、分類分けなんてどうでもいいという人であれば逆にほとんど紐づけてしまった方が管理はかなり楽になると思います。

年別の支出記録ですが、こう見ると1月から7月(丸7カ月)で約157万5千円の支出があり、結構お金使ったな~と振り返ることができました。

大型出費はウエディングフォトと新婚旅行なので今後毎年掛かるものではありませんし、交際費も結婚祝いのお返しに使ったお金なので今後続くことはないと考えると、普通に暮らせば7カ月で110万円くらいあれば生活できそうです。

1月あたり約155000円なので、現在設定している予算とピッタリくらいですね。

年間にすると約187万円 これが我が家が今の生活を続けるために必要な最低限の金額ということになります

(勝手に分析を始めてすみません)

ほかにも有名なものとして【マネーフォワードME】や【マネーツリー】などがあり、それぞれ有料版、無料版で機能が異なっています。

気になった方は調べてみてください。

【番外編】

家計簿ではありませんが、番外編としておすすめするのが「お金のコンパス」というアプリです。※現在サービス終了

このアプリは自分で入力することは一つもありません。

このアプリの役割としては現在の自分(自分たち)の資産を超簡単に把握することです。

お金を貯めている金融機関は複数あったりしますし、投資をしていれば証券会社にもお金が入っていますよね?

毎月の資産額を確認するのに、いちいち証券会社のページを開いたり、預金通帳を記帳したりするのは面倒ではないですか?

そんな時に役に立つのがお金のコンパスです。

このアプリは、金融機関の口座を複数連携することで、現在の資産を簡単に視覚化することができます。

私の場合、銀行口座は2つ、証券口座も2つ連携しており、資産運用の状況(時価総額)も反映されるので、資産が増えたり減ったりしています。(妻の資産や共有資産は含みません)

これを見ることで現在の自分の資産を把握し、節約、貯金、資産運用モチベを上げています。

意外とバカにならない「ポイント」なども連携できるため、現在の資産をリアルタイムで把握できるのは非常にメリットがあるかなと思います。

何より無料でいくらでも口座連携できるため、散り散りになった資産を集約して把握できるのはありがたいですね。

ただし、注意点として、連携できない(対応していない)口座もあるため、この世のすべての口座を連携できるわけではないことはご留意ください。

私もFXをしていた時の口座から引き出していない現金や仮想通貨口座のコインは反映できていないので、これとは別にExcelで資産推移を毎月つけています(笑)

Excelでつけるとグラフなども作れて面白いですし、資産の配分も視覚的に見やすいので、株に何%、投資信託に何%、仮想通貨に何%、現金比率何%と把握できるのはExcelの強みですね。

まとめ

いかがだったでしょうか?

家計簿と言っても色々な方法があり、手書き、アプリ、Excelとやり方は人それぞれです。

自分に合った方法を見つけて、なるべく楽に家計簿をつけられれば、必ず節約のヒントが見つかるはずです。

面倒くさがらずにまずは小さな行動から始めてみませんか?

皆さんの蓄財が捗ることを心から祈っております。

私も負けじと頑張りますので一緒に頑張りましょう!

最後までお読みいただきありがとうございました。