「一晩で70万円溶かした私が辿り着いた、最も堅実な投資法とは?」

仮想通貨バブルで大損し、FX自動売買ツールで地獄を見てきた私が、ようやくたどり着いた「長期投資の最適解」。それは、多くの投資家が最終的に行き着く「王道」でした。

この記事では、ミジンコレベルの投資家だった私が、多額の授業料を払って学んだ「やってはいけない投資」と、「再現性が高く、最も賢い蓄財方法」を包み隠さず解説します。

- ハイリスクな投機の末路と、私のマイナス70%の含み損

- なぜ「インデックス投資最強説」が庶民の最適解なのか

- 「銀行窓口」を避け、楽天証券・SBI証券を使うべき理由

投資に時間と労力をかけたくない、精神的に疲弊したくない人にこそ読んでほしい、堅実で、長期で勝てる投資への羅針盤です。

目次

私の投資遍歴

【2017年】仮想通貨バブル期 投資家レベル:ミジンコ

仮想通貨購入額 約90万円 現在約30万円(2023年5月現在)

JPYは「JAPAN YEN」です!2071円しかありません(笑)

一番下の時価総額JPYが現在の円換算した価格です。

話題のビットコインは0.03と極少数。イーサリアムも0.37。これだと上がったとしてもそこまで恩恵は受けられませんね。

最も保有数が多いのがXEM(ネム)コインです。当時ネムもバブルが起こっており、そこでこのコインに1点賭けした結果、大損をくらいました。

現在はというとあの頃の栄光は見る影もなく、安値でうろうろしているネムさん。最早期待もしていませんが、売ったら負けなのでここまで来たらがっちりホールドを決め込みます。

XYM(ジム)というのは、ネムの保有枚数に応じて配布されたシンボルという新たな通貨でこれは配当のごとくもらいましたが、配布された瞬間に価格が大暴落したため、これも塩漬け状態、ただでもらったので上がったらラッキー程度に保有しています。

ドマイナーなコインの解説をしても仕方がないので割愛しますが、当時買ったコインたちは現在このようになっています。

結果的にマイナス70%の大暴落ですね。勉強しないで手を出すと大やけどをするといういい例です。仮想通貨投資はハイリスクハイリターンです。現物(レバレッジを掛けない)でこのレベルなので、レバレッジを掛けた仮想通貨売買は本当にやめましょう!

仮想通貨投資についてはこちらの記事もよかったら読んでみてください!↓

【2020年】 FX投資で大損期 投資家レベル:ゾウリムシ

FX投資額約90万円 一時20万円(現在はプラマイゼロ)

お恥ずかしい話ですが、私はFX取引にて一晩で70万円を溶かしました。仮想通貨、FXと投資においてダメなお手本をしっかりとやっていく辺り、私の間抜けさが今となっては伺えます。

余談ですが、当時私は本気で結婚相手を探すべくマッチングアプリなるものをしていました(全くやましいものではありません)。そこで出会ったある女性からFXの自動売買ツールを勧められました。客観的に見ればめちゃくちゃ怪しいんですけど、なぜか当時のアホな私はこの勧めを受け入れてFX自動売買ツールを44万円で購入しました。(ヤバすぎ)

自動売買ツールとはFXにおける売り買いをプログラムが自動で行うというものです。本来はこの値段になったら買うとか売るとかを自分で設定したりして売買を行うのですが、ツールは機械的に組まれたプログラムに則って取引を行います。人間の感情が入らない分レンジ相場(ジグザグに上下するものの一定の値幅内で収まる相場)では稼ぎやすい投資法です。

FXの自動売買ツールについては、有名な取引所も無料で公開しているものもあったため、それをやろうかなーと口座開設までしていたのですが、そんな矢先にこの話が舞い込んできて、タイミングよすぎだろと思いながらも手を出してしまいました。

ツールの購入はその後の様々な設定に関する説明や悩み、質問の対応サービスも付帯しており、LINEを通じてやり取りをして設定まで完了させました。一応先に言っておきますが、このツール自体が悪徳商品だとか、サービスが詐欺だとかいうつもりは毛頭ありません。実際にツール代を回収するところまできて結果的にプラマイゼロで終了できたので後悔はしていませんし、勉強させてもらったなと思っています。

ツール自体は悪くないのになぜ大損こいたのか、、、それはレンジ相場を逸脱した場合の判断がツールは超苦手だからです。

投資には損切といって、損失を最小限に抑える手法が存在します。最初からチャートが悪い方に動いた場合にこのラインを越えたら損を確定しようと設定することで、損をしたくないから売らないというメンタルからくる売り時逃しを防ぐことができます。

ですが、このツールの損切設定が甘かったのか、含み損が70万円くらいまで膨らんでしまい、数日間は横ばいで推移してたのですが、耐え切れずに約70万円が一晩で損切され、70万円を失いました。

含み損を抱えている間は、とんでもない緊張感で毎日を過ごしており、夜も安心して眠れなかったことを今でも覚えています。

この大損をくらってから2カ月程度はこのツールにお金を入れる気にもならず、40万円のツール代どころか追加で70万円失ってしまった焦燥感で呆然とした日々を過ごしていました。

2カ月後、久しぶりに口座を開いてみると、残った20万円を使ってツールが数万円を稼いでいる光景を目の当たりにし、ここで退場したらただ負けたままで終わりだと思い再起。

再び40万円を追加入金してトータル60万円として再稼働しました。

そこからツールの稼働状況は良く、月に数万は安定して稼いでいました。

FXというのはレバレッジ(倍率)を掛けて実際の運用額を増強して取引をするのですが、入金額が増えればそれに伴って運用額も増えるため、運用益と合わせて150万円になるようにさらに追加で入金をしました。(2020年7月)

ここから2カ月は本当に調子が良く、月に10万円を超える利益が出てきており、このペースで行けば損失の回収&ツール代回収もそう遠くないぞと思ってしまうほどでした。

ですが、再度悲劇が起こります。2020年9月にふたたび40万円程度の損失。ツールはユーロ/ドルの為替値を利用して取引をしていましたが、相場が不安定となり150万円に増額してから増えた利益がすべて吹き飛びました。

ここまできれいに暴落をくらったら普通であればもうやめると思います。ですが、ここまで費やしてきた時間、精神的ダメージ、お金を考えると後には引けませんでした。俗にいう「コンコルド効果」を体現している状態です。実際に2.5カ月くらいで40万円くらい増えていたので、「きっとまた増えてくれる、今はコロナとかの影響で世界情勢も不安定だからそれに合わせて為替相場も不安定なだけだ」と自らに言い聞かせ、退場することだけはやめようと思っていました。

その後、150万円で運用を続けたところ、2年弱で損失&ツール代を回収することに成功。利益も多かったので初めて確定申告で納税も経験しました。この辺も私にとってはいい経験だったと思います。

結果的にわずかな黒字に転じたところで取引はフィニッシュ。なんとかプラスで終わることができました。ですが、この2年(特に最初の1年)は精神的にかなりのダメージを負いました。これほどのお金の増減を経験すると感覚がおかしくなってきます。まあ、この経験があったから、株式投資の含み益や含み損をいちいち気にすることが無くなったので、かなり勉強になったとは思っています。

ですが、これほどのお金の増減は人によっては日常業務が手にならなくなるほどの精神的負担になると思います。マイナスになって精神的に病んでしまう人もいるかもしれません。人によっては借金を背負う可能性だってあります。

このことから、FX自動売買ツールの使用およびFX取引投資を私はおすすめしません。

【2021年1月】 個別株投資開始 投資家レベル:ひよこ

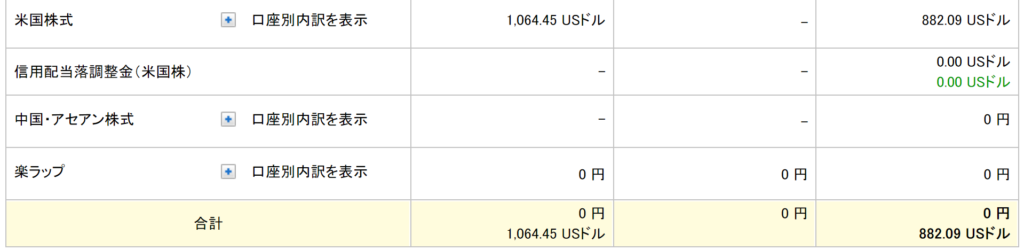

【2023年現在の利益】

米国株式:含み益54万円(値上がり益)

手取り配当金:882.09ドル(約118000円)

投資信託:含み益約12万円(値上がり益+配当益)

2021年1月、楽天証券に口座開設をし、一般NISA口座にて米国個別株投資を始めました。

別記事でも書きましたが、私は最初米国個別株から始めました。↓

銘柄はバフェット太郎氏著「バカでも稼げる米国高配当株投資」に記載されている黄金の30銘柄から10銘柄を自分で選んで買ってみました。

最初に買った時のポートフォリオ*は以下の通り

*個別株の銘柄内訳や割合のこと。

- ・アッヴィ

- ・エマソン・エレクトリック

- ・IBM

- ・ジョンソンエンドジョンソン

- ・コカ・コーラ

- ・マクドナルド

- ・スリーエム

- ・プロクター&ギャンブル(P&G)

- ・エクソンモービル

- ・ウォルマート

最初はよくわからなかったので、とりあえず各銘柄を1つずつ買い、全部で当時の価格で約42万円程度だったと記憶しています。

これらの銘柄はいわゆる「高配当株」と言われるもので、1株当たりに支払われる配当金が高いことで有名な企業の株になります。誰もが聞いたことがある有名企業も多く、比較的企業として成熟しているので、劇的な株価の値上がりはあまり期待できませんが、安定して利益を出し続けている企業とも言えます。

ここまでの投資人生で価格の変動は精神的なダメージが大きいことを学んだので、値上がり益(キャピタルゲイン)よりも不労所得として配当金(インカムゲイン)が安定して入ってくる投資にしたかったので上記のラインナップとしました。

例えばコカ・コーラはアメリカの企業ですが、日本でも当たり前のように販売されていますし、そのドリンクシュアはとんでもないです。ファミレスのドリンクバーのほとんどがコカ・コーラですし、ペットボトル飲料も安定して売れていますよね。

各企業の解説はしませんが、それぞれの企業がグローバルに事業を展開している大企業であり、売り上げもアメリカ国内だけではなく全世界から見込めるのも強いところです。あとはその分野のシェアを牛耳っているかというのもポイントでしょうか。

例えば今更コカ・コーラにドリンク事業で対抗しようとする企業が現れるでしょうか?普通ならそんな無謀なことはしませんよね。それほどにドリンクと言えばコカ・コーラと企業のイメージも定着しているためなかなかシェアを奪うことが難しい状態です。

脱線しましたが、最初はそれぞれ1株ずつから開始し、その後は各銘柄の保有価格が同じになるように定期的に買い足しをしていき、現在に至ります。(各銘柄が全体の約10%になるように買い足し)

ちなみにウォルマートはコロナの影響で業績が悪化していた時期があり、その頃に見限って売り払いました。(現在は上がっています😿)

その後、少しだけ銘柄を入れ替えましたがほぼ同じポートフォリオでここまで来ています。

当初値上がり益は期待していなかったのですが、コロナショック後の株価上昇の煽りを受けて地味に値上がり益がでました。本当に期待していなかったので素直にうれしいですが、配当金のために所有しているので、売却はせずずっと保有するつもりです。

投資信託は勉強していく中で有益な投資商品だということを学んだので途中から積立購入を開始し、運用益が約10%出ています。購入銘柄はベタですが、全世界株(除く日本)とS&P500連動インデックスファンド(他にもいくつかあるので次項で記載します)です。もうこれだけ買っとけばいいと本気で思ってます。

今の投資スタイル

現在はというと、米国個別株約310万円相当(含み益あり)と投資信託200万円相当(含み益あり)、仮想通貨の残党30万円相当(含み損あり)が投資にまわしているお金です。

米国個別株は久しく買い足しはしておらず、1年前くらいにウォルマートを見限って売り払い、米国エネルギーセクターETF(VDE)を購入、さらなる高配当株を求め、フィリップモリス、ベライゾン・コミュニケーションズを購入、金(ゴールド)への投資にも関心が出たため、金鉱株ETFも少々購入しました。

現時点で大幅な含み損が出ている銘柄は1つでずっと保有しているスリーエム(3M)です。大幅と言っても10万円くらいでしょうか。逆に他は横ばいかプラスなので、本の通りに買った銘柄たちはちゃんと安定していることが証明できました。スリーエムの含み益もここまで全銘柄からもらった配当金でペイできているので全然気にしていません。むしろこれから値上がりしないかな~とかのんきに考えています。

一般的に投資信託よりも個別株の方がハイリスクハイリターンと言われています。

投資信託はかなりの数の銘柄を購入して分散しているので、その利益も全体の平均へと回帰していきます(当然ですが)。これは悪く言えば、足を引っ張る企業も少なからずいるので、いい株だけを持っている場合より利益が減るということです。よく言えばどこかがダメになってもほかの優良株でカバーできるので値下がりのダメージも小さいと言えます。

私は自分でポートフォリオを構築し、セルフインデックスファンドにすることで、利益を最大化し、運用コストを下げることで含み益が増えました。ですが、これは万人受けする投資手法ではありません。銘柄のことを調べたり、今が割安なのかを判断するのにも時間も労力が掛かりますからね。

ある程度自分の投資スタイルが確立されてからも日々勉強を続けており、多くの投資家たちがそれぞれどんな考えのもと投資をしているのかを学びました。その過程で、多くの投資家たちが共通して言っていることというのが見えてきて、私自身もその意見には概ね同意しています。

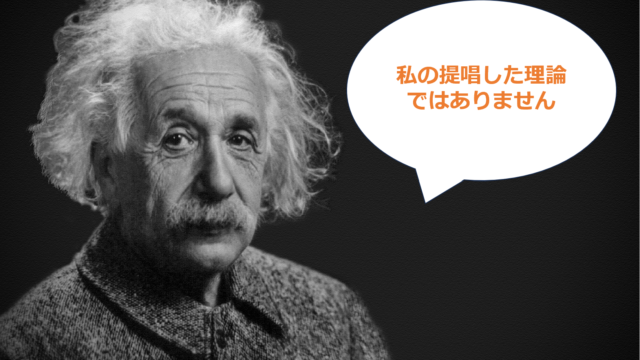

その意見というのは、「インデックス投資最強説」です。

これは、勝手に私が名付けただけですが、要は多くの株式に幅広く投資することができるインデックス投資をコツコツ積立てるのが多くの人にとって再現性のある手法だということです。

投資家界隈では有名ですが、ドルコスト平均法という手法があります。

これは、毎月一定額の投資信託を積み立て続けると、相場の上下はあれど最終的に平均値に近づいていくという考え方を利用したものです。定額なので、高いときには少ししか買えず、安いときにはたくさん買える、最終的に右肩上がりになることを期待して投資しているわけですから、途中のジグザグとした相場の動きに一喜一憂せず、思考停止で10年、20年と積み立て続けることでリスクを減らしつつ平均点を取りに行くということです。

私はこれまで投資についてかなりの時間を費やしてきました。その時間は私にとっては楽しくもあったのでよかったのですが、ほかのことにもう少し時間を使ってもよかったかなとも思っています。

ただ、私の性格上、自分で納得して理解しないと気が済まなかったし、今している投資が本当に正しいのかという漠然とした不安もあったので、日々知識をインプットすることで、その不安と闘っていました。

その結果が今の利益に反映されていると思います。

個別株をどうするか悩むのも楽しいですが時間は有限です。投資に躍起になりすぎて家族との時間や自分の趣味娯楽の時間が短くなっては本末転倒です。

ただでさえ現代人は時間がない、忙しいと言われていますから、投資に割く時間は少ない方がいいと私は思います、変に意識しなければ価格変動でメンタルを揺さぶられることもないですからね。

【私が積立している投資信託商品】

- eMAXIS Slim 全世界株式(除く日本)←メイン

- 楽天・全米株式インデックス(楽天VTI)

- eMAXIS Slim 国内リートインデックス(遊びで超少額)

- SBI・V・全世界株株式インデックス←メイン

- SBI・V・S&P500インデックス

この投資信託で投資できている領域をざっくり言うと、全世界の幅広い株式会社(除く日本)、アメリカ国内の全株式会社、アメリカ上位500社(S&P500)、日本国内の不動産(リート)ですね。

私は日本株をやっていません。その理由は、日本で働いているからです。細かいことは省きますが、日本で働いている=日本に自分という資本を投じている(投資している)とも考えられます。なので、追加で日本株に投資するとリスクが偏ってしまうので私は極力日本以外の国(主にアメリカ)に投資しています。

私の保有している投資信託商品は超有名でベタなものです。正直なんの捻りもないでしょう。ですがそれでいいのです。いろいろ経験した上でここに帰ってきたのですから、結局これが最適解なんだと自分の中で腑に落ちたので安心してこれらの商品を買い続けるつもりです。

コツコツ節約して捻出した大切なお金は比較的安全な投資にまわすべきだと思います。良かったらこちらの記事で節約方法を実践してみてください!↓

これまでしてきた投資に対する私の見解

上述したように、私は多くの失敗をしてきました。今は投資家レベルニワトリくらいにはなったかと思いますので、その目線で見ると「なにやってんだよあの時の自分」と言いたくなりますが、社会人1年目で投資の知識がある人なんてごく少数です。ちゃんと勉強せずに目先の利益に惑わされていては痛い目を見るというのがよくわかりました。

【結論】

仮想通貨は基本やるな。どうしてもやりたいのなら、投資にまわすお金のうち0~10%以内にしろ。

FXは基本やるな。やりたくなってもやるな。ツールは買うな(笑)。

米国個別株は全然やってもいいと思う。超有名老舗企業であれば暴落リスクも低く、安定して配当金を出してくれる。テスラみたいな急激に上がって急落するような企業はやめておけ。投資信託よりボラティリティ(値動き幅)が大きいから暴落時に耐えるメンタルが必要。

投資信託、ETFは万人におすすめできる堅実な投資。運用にあたり信託報酬というコストが発生するが、どんどん安くなっている。人気の超優良ファンドであれば気にしなくてもいい程度に安い。格安の信託報酬で銘柄入れ替えなどもプロがしてくれるので素人はこれ一択でもよいと思う。

「おまけ」

不動産投資をやりたくなったら国内RIETという投資信託商品を買えばいいと思う。

おすすめの証券会社

投資信託でも個別株でも買うためには証券会社を通さなければいけません。証券会社とは、株式市場で売られている株や投資信託の売り買いを仲介してくれる会社のようなものです。私たちが個人で投資信託や個別株を買うことはできないので、必ず証券会社を通す必要があります。

証券会社には店舗型の証券会社とネット型の証券会社(ネット証券)が存在します。店舗型の中にはいわゆる銀行も含まれます。圧倒的におすすめなのがネット証券です。というよりネット証券以外で投資してはいけません。

銀行の窓口には近づくな

銀行の窓口で投資の相談窓口とかあったりしますが、絶対に近づいてはいけません!!

銀行で買える投資商品はいわゆる「ゴミファンド」という信託報酬が高く運用利回りが低いものが多いです。また、売買手数料がバカ高いので、買った瞬間数%マイナスでスタートすることになります。銀行は自分たちの利益が最優先で別にあなたのお金を増やそうと思っていませんから、あなたが儲かる商品ではなく自分たちが儲かる商品をおすすめします。

当然ですが、銀行も商売です。立派な店舗の維持費、従業員の人件費も捻出するために必死です。その気持ちはわかりますが、お金持って銀行の窓口に投資相談に行くというのは鴨が葱を背負って来るのと同義です。完全なる鴨葱。これから美味しくいただこうとしか銀行員は思っていません。ちゃんと勉強して、ネット証券口座を開設して、積立設定をする。ここまでやって初めて利益を出すことができるのです。年利4~6%を目指して投資しているのに、販売手数料で1%、信託報酬2%とか取られてたらあなたのもとに来るお金はいくらになるのでしょう。銀行員が吸い尽くした搾りかすしか届きませんよ。

話が逸れましたが、店舗型の証券会社(○○証券)とかの窓口には絶対に近づかないでください。そこは情報弱者と高齢者を鴨葱鍋にして食すところです。

おすすめネット証券

ここからは超優秀なネット証券の紹介です。

私は証券会社の回し者でもないので本当に自分が使っているところしか紹介しません。というかできません。こちらもまたベタ中のベタである2つのご紹介です。知っている人、すでに口座開設している人は飛ばしてください。

①楽天証券

言わずと知れた超有名証券会社。証券会社大戦国時代の現在、数多くの投資家が利用している証券会社です。楽天経済圏と言って、楽天ポイントをもらえる仕組みを利用している人にとっては効率よくポイントも貯まるし、楽天銀行との相性も抜群で非常に使いやすいネット証券です。私もメインはこちらを使っています。

【特徴」

- ・楽天経済圏(楽天市場でよくお買い物をする、楽天銀行、楽天トラベル、楽天電気・ガス、モバイル、ネット、楽天ペイ、ふるさと納税)など楽天サービスを使い倒している人に有利

- ・クレジットカード決済で月5万円まで積立投資可能

- ・クレジットカード決済積立で0.5%のポイント還元。(年3000P)

- ・楽天キャッシュを使えばさらにポイント還元率アップ

- ・証券のホームページの使いやすさが抜群によい

最近は改悪もあり、経済圏によるポイントの恩恵は薄くなってきていますが、それでも多くの証券会社の中でトップクラスにお得だと思います。ホームページの見やすさ、使いやすさは抜群で、この後紹介するSBI証券とは別次元に良いです。楽天銀行と連携するサービス(マネーブリッジ)を活用すると、楽天銀行の預金の利息が0.1%まで上昇(上限300万円まで)するのもうれしいところですね。初心者の方はこちらから始めることをおすすめします。

②SBI証券

こちらも超有名ネット証券。楽天の絶対的なライバルでネット証券の二大巨頭と言えます。こちらは三井住友ナンバーレス(NL)というクレジットカードを使うことで、もらえるポイントが多いのでお得です。最近開始した【三井住友オリーブ】というサービスを併用することでさらにもらえるポイントが増えます。ただし、ホームページの見やすさはいまいちで、楽天を使ってからこちらを使うと特に見づらさが目立ちます。

【特徴】

- ・三井住友NLカード併用で業界最高クラスのポイント還元が見込める

- ・投信保有マイレージという投資信託の保有によって利子のようにポイントがもらえる

- ・SBI・Vシリーズと呼ばれるSBI証券でしかかえない超低コストファンドが買える

- ・新NISAに向けてとんでもないサービスが発表される可能性がある

- ・マジでサイトが見づらい(何とかしてくれ)

三井住友NL(以下NL)というのはクレジットカードであり、SBI証券もクレカ積立月5万円まででき、その5万円に対して0.5~5%のポイント還元が得られます。NLはノーマル、ゴールド、プラチナプリファードの三種類がありますが、ノーマルなら0.5%、ゴールドなら1%、プラチナなら5%といった感じです。ノーマルは年会費無料なので使いやすいですが、還元率が0.5%なのでそこまでメリットは大きくありません。ゴールドは通常年会費5500円掛かりますが、1年間で100万円利用すると年会費が永年無料になります。(ちなみに投資信託積立にまわされるお金はこの100万円にカウントされないので注意。)一度100万円を達成すれば年会費無料でずっと1%還元で積立を行えるので、年間6000Pもゲットできます。(私はゴールドNLで投資しています)

プラチナは年会費33000円と高額で、永年無料などの特典もないですが、積立還元が5%と破格で、Maxの60万円を積み立てた場合、30000Pゲットできるので年会費分のほとんどがペイできます。検討してみてはいかが?

SBI・Vシリーズは業界最安レベルの低コストで全世界株や全米株インデックスファンドに投資をすることができます。楽天にも楽天~みたいなファンドがありますが、個人的にはSBI・Vシリーズがおすすめです。

ほかにもたくさんのネット証券がありますが、正直この2つがあれば何の問題もありません。

どちらか片方でもいいですが、両方開設しておいて損は無い証券口座でしょう。これから始まる新NISA(通称?岸田NISA)では1800万円まで投資枠があるので、一つの証券会社でも埋めるのが大変だと思いますが、今年の冬に起こるであろう証券会社の血みどろの客の奪い合い合戦が勃発することが確定していますので、私たちは将来的にお得になる方をそこで選択することになるでしょう。

私も新NISAが始まれば証券会社を一本化するかとは思いますが、すでに楽天で持っているNISA口座はなくなるわけではないのでそのまま放置の予定です。今のところSBIをメインにするつもりで考えていますが、ここで楽天が本気を出してとんでもないポイント還元制度を爆誕させたら浮気する可能性大ですね。

証券口座の解説方法はYouTubeなどで解説している人がめちゃんこいるのでそちらを見てやってみてください。そんなに手間は掛かりません。免許証などの身分証明書やマイナンバーカード(通知カード可)が用意できればすぐです。是非、新NISA開始前に証券口座を開設し、今年最後の旧NISAで投資を始めてみてください。

まとめ

私の投資の金言は「手数料はとことん安く、利益は欲張らない。時間が投資成功のカギ」です。

上述したドルコスト平均法は世界の成長のおこぼれをいただく手法です。私たち人間がより良い世界にしようと日々努力して生まれたお金の平均値を得るものなので、安定化するまで時間が掛かります。1年と数年という時間軸ではなく、10ー30年というスパンの話になるので、焦らず自分のペースでじっくりと投資していく。暴落相場で焦って売って退場することだけはしない。原則は投資は余剰資金で行い、投資によって生活が困窮するなどあってはならないということを肝に銘じることが重要です。

まずは証券口座の開設をして投資家生活の第一歩を踏み出してみてください。この記事を見てお金の不安から解消される人が増えることを心から祈っています。また、自分と同じ過ちを犯す人が減ることも同時に祈っています。

最後まで読んでいただきありがとうございました。